岸田首相が、2021年12月14日、自社株買い規制に言及したと話題になっています。

岸田文雄首相は14日の衆院予算委員会で、企業の自社株買いに関連してガイドラインを作る可能性に言及した。企業が投資家から資金を調達すべき株式市場が投資家に資金を供給する場所になっているとして、自社株買い制限の検討を求めた立憲民主党の落合貴之氏の質問に答弁した。

岸田首相が自社株買い規制に言及、「ガイドライン」検討-株価下落 – Bloomberg

なぜ企業は自社株買いをするのでしょうか。

「というか自社株買いって何?」

「何となくわかってるけど、実はよく知らない」

という人も多いと思いますので、そんな人向けの記事です。

資金を使って自社の株を買っても何か形のあるものが得られるわけでもありません。

1 自社株買いとは

自社株とは、株式会社が自社の株式を買うことです。

自社の株を買うってなんだよ、と思えますが、買えます。

株式会社は土地を買ったり機械を買ったり、他社の株を買ったりできます。

それと同じように、自社の株を買うこともできます。

たとえば、ある株式会社が100株発行していて、株主100人が1株ずつ持っているとします。

そのうちの株主1名が、その株式会社に持ち株を売ることができます。

そうすると、99株は株主99人が保有し、1株は会社が保有することになります。

2 自社株買いが流行している

自社株買いはアメリカの盛んですが、我も我もと日本企業もこぞって自社株買いをしています。

日本企業の自社株買いが復活する兆しを見せており、上場投資信託(ETF)買いを控える日本銀行に代わって株式相場を需給面から支えているのが現状だ。 東海東京調査センターによると2022年3月期の自社株買いは総額7兆円超となる見込みで、コロナ禍で落ち込んだ前期を上回るペースだ。

岸田首相が自社株買い規制に言及、「ガイドライン」検討-株価下落 – Bloomberg

コロナで自社株買いが落ち込む前の新聞記事を見てみましょう。

日本経済新聞2019年5月23日朝刊「自社株買い急増、9割増3.4兆円、今年度、資本効率改善へ三菱地所など、カネ余り、設備投資は慎重。」という記事に自社株買いについての勢いが表現されています。

上場企業の自社株買いが急増している。2019年度の自社株買い計画額は21日時点で約3兆4千億円と前年同期比9割増だった。

2018年より90%増えているそうです。1.9倍です。

なんでそんなに自社株買いをするのか?

三菱地所など資本効率を改善するため、株主還元策を見直す企業が相次いでいるためだ。ファナックなど減益でも自社株買いに踏み切る例も増えている。

「資本効率を改善するため」?それだけじゃ何もわかりません。

もう少し詳しく自社株買いのメリット・デメリットを見ていきましょう。

3 自社株買いのメリット。なぜ自社株買いをするのか。

自社株買いの良い効果として以下の説明があげられています。

- 株式需給が引き締まり株価を高める効果がある

- 1株当たりの利益も増える

- 少ない資本でどれだけ効率的に稼ぐかを示す指標である自己資本利益率(ROE)を底上げする効果もある

①株式需給が引き締まり株価を高める効果があるとは

要するに自社株買いのをすると株価が上がるということです。

なぜ株価が上がるのか。

それは、株の買い手が増えるからです。

需要が高まると株価は上がるのです。

株式会社が買い手として登場することで買い手が増え、株価が上がります。

②1株当たりの利益も増えるとは

これが実際の株の価値を上げる効果であり、これが一番重要です。次の項で詳しく説明します。

③ROEの底上げ効果とは

自社株買いでROEの数値は間違いなくよくなります。

なぜ自社株買いでROEの数値がよくなるかというと、自社株買いをするとROE計算の分母である自己資本が減少するからです。

しかし、自社株買いの結果ROEがよくなったとしても、本業の結果である利益がよくなって数値がよくなるわけではないので、手放しには喜べません。

3 自社株買いはEPSを増加させる効果がある

自社株買いによって1株当たりの利益(EPS; Earnings Per Share)が増えるとはどういうことでしょうか。

自社株買いによって既存株主の持分比率が上がるからそのようなEPS押し上げが生じます。

簡単に言うと、ピザ1枚を3人で食べようとしたが、1人食べなくなったので残り2人の取り分が増えたのと同じ効果が発生するからです。

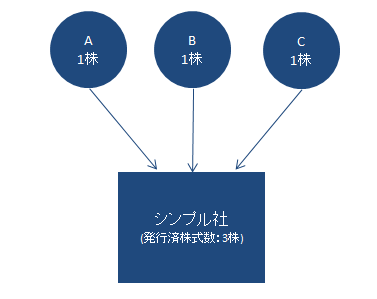

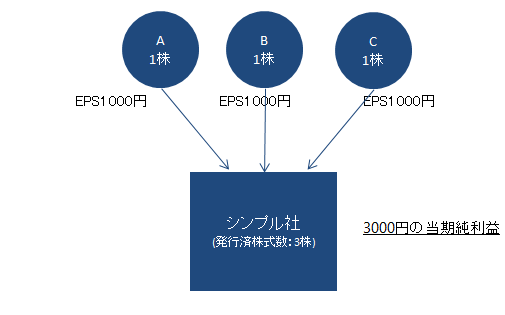

ある仮定の株式会社で説明します。

会社名を「シンプル株式会社」としましょう。

①株主はAさん、Bさん、Cさんの3人だけです。全員1株ずつ持っています。発行済み株式数は3株。

実にシンプルな株主構成です。

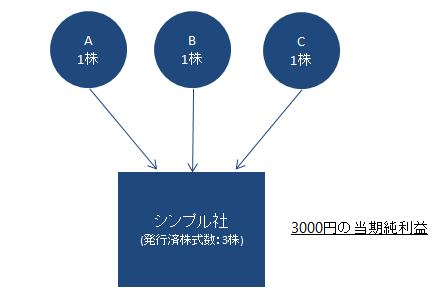

②シンプル社の2018年4月1日~2019年3月31日の1会計期間の当期純利益が3000円だったとしましょう。

シンプル社という会社としては、3000円の利益をあげています。

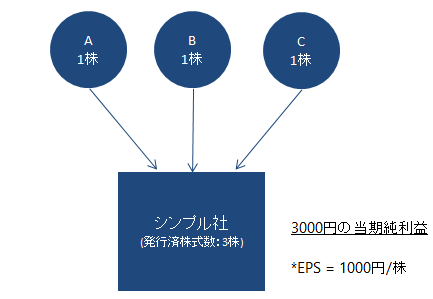

③これをシンプル社の発行済み株式数(3株)で割ることで、1株当たり当期純利益が計算できます。1000円がシンプル社の1株当たり当期純利益(EPS)です。

3000円÷3株=1000円/株

もっとも、各期で利益は変動しますし、株数も変わるので、EPSはよく変動します。

④各株主から見ると、自分の持ち株1株ごとに1000円の利益があがったと考えることができます。

シンプル社の利益であって配当ではないので、これで株主に金が移ることはないのですが、各株主は1株当たり1000円稼ぐ力のある会社の1株を持っているということができます。

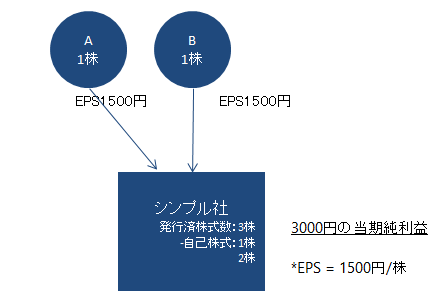

⑤ここで、シンプル社が自社株買いを実施します。Cから1株をシンプル社が買います。

Cは株主ではなくなりました。

シンプル社は1株自己株を持つことになりました。

ここで注目すべきは、1株当たり当期純利益(EPS)を計算するときは、自己株式数を控除するということです。

⑥シンプル社の当期純利益が3000円だとすると、1株当たり当期純利益(EPS)は1500円になります。

AとBの持ち株1株のEPSは1500円に上昇しました。

これが自社株買いによるEPS増加効果です。

4 自社株買いをするとなぜROEは改善するのか

「自社株買い?ROE・・・??」

という人は、ROEの意味や計算式をわかりやすく【サルでもわかる】をお読みください。

「自社株買いをするとROEが改善する理由」も上記記事内に書かれています。

5 「自社株買いは企業が株主に報いる最も簡単で最良の方法」by ピーター・リンチ

伝説のファンドマネージャーであるピーター・リンチは、著書の中で自社株買いの株価への影響についてこう述べています。

自社株買いが行われると市場の浮動株は減少するし、発行済株式数も減る。当然、マジックのようにPERは好転するし、株価にもマジックが働く。

『ピーター・リンチの株で勝つ[新版]アマの知恵でプロを出し抜け』(ダイヤモンド社、2001年)

また、ピーター・リンチは、別の著書において、借金をして自社株買いをするのはお得であるとも言っています。

一般に、配当の支払いが済んだ自社株を借入金で買い入れることは、二重の意味で得である。借入金の利息が損金になるうえに、その後の配当金(これは税引き後の利益から支払わねばならない)の支払いが減るからだ。

『ピーター・リンチの株の法則』

ここで出てきた「その後の配当金の支払いが減る」という部分を以下説明します。

6 自社株買いをすれば会社の将来の配当負担が軽減される

自己株買いは、会社にとっての将来の配当負担を減らせる可能性があるという効果があります。

以下図解で説明します。

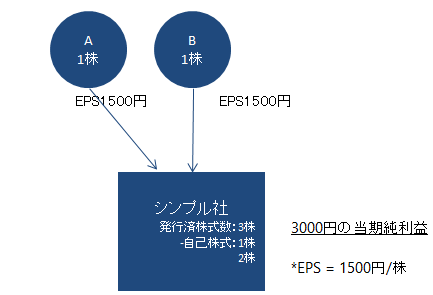

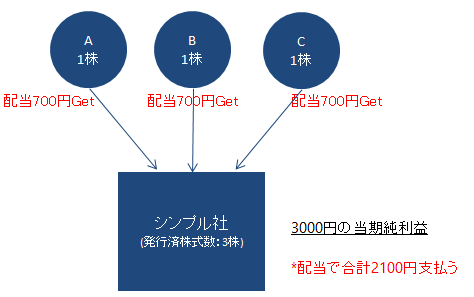

①自社株買い前の配当

シンプル社には、3人の株主がいます。

全員1株ずつ持っています。AもBもCも、それぞれ33.3333…%の支配権を持っています。

シンプル社が2100円の配当をすると、AとBとCの3人は、それぞれ700円ずつ配当を得られます。

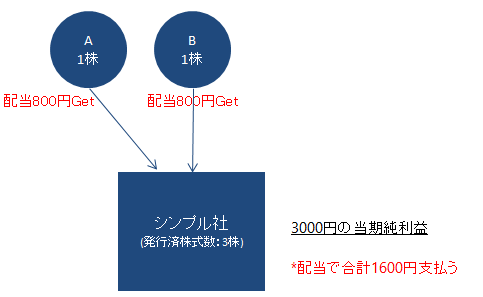

②シンプル社が自社株買いを実施します。Cから1株をシンプル社が買います。

Cは株主ではなくなりました。

③翌年、シンプル社はまた3000円の純利益をあげました。そのうち、1600円を配当で株主に支払いました。

そうすると、自社株買い前より少ない配当額1600円を支払っただけなのに、株主AとBは、自社株買い前よりも高い配当金800円が得られています。

たった3人の会社で、1年間のことだけだと効果はあまりないように見えますが、実際の企業はたくさんの株主がいて、配当は毎年する企業が多いため、自社株買いによる配当への影響は大きくなりがちです。

7 ウォーレン・バフェットが語る良い自社株買い・悪い自社株買い

世界最高の投資家であり、かつ超巨大企業グループであるバークシャー・ハサウェイを率いるウォーレン・バフェットはたびたび自社株買いについて語っています。

2016年のバフェットの「株主への手紙」で自社株買いについて説明されています。

(1) 自社株買いの良し悪しの判断は難しくない

バフェットは、投資の世界で自社株買いの議論は白熱しがちであるけれども、自社株買いが望ましいかどうかはそれほど複雑ではないと言います。

In the investment world, discussions about share repurchases often become heated. But I’d suggest that participants in this debate take a deep breath: Assessing the desirability of repurchases isn’t that complicated.

(2) 去り行く株主にとって自社株買いはいつでも最高

会社が自社株買いをすれば、市場で買い手が増えて株価が上がります。その会社株式を全て売ろうと思っている株主にとって自社株買いは朗報です。

From the standpoint of exiting shareholders, repurchases are always a plus. Though the day-to-day impact of these purchases is usually minuscule, it’s always better for a seller to have an additional buyer in the market.

(3) 買値が会社の内在価値より安いときに残存株主にとって自社株買いはメリットになる

会社の本来あるべき価値が1株100円の場合、自社株買いをそれより安い金額80円とか90円でできれば、その自社株買いは価値創造的なよいものです。他方で、1株110円とか内在価値を超えた価格での自社株買いは株主にとって悪いものです。

For continuing shareholders, however, repurchases only make sense if the shares are bought at a price below intrinsic value. When that rule is followed, the remaining shares experience an immediate gain in intrinsic

value.

the question of whether a repurchase action is value-enhancing or

value-destroying for continuing shareholders is entirely purchase-price dependent.

なぜそう言えるのか。

バフェットは簡単な例で説明してくれています。

Consider a simple analogy:

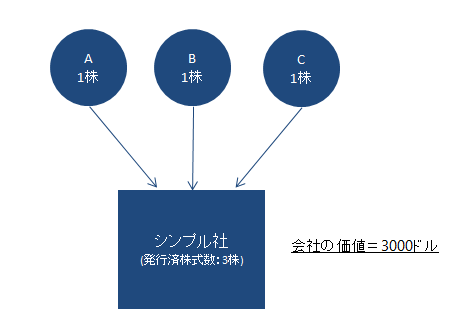

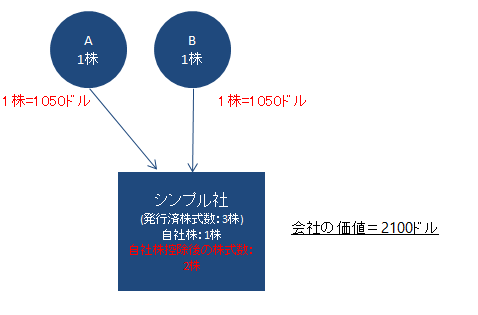

シンプル社という架空の会社でバフェットの説明を追っていきましょう。

①3人の平等な持分の株主のいる会社があり、その会社ビジネスの価値は3000ドルだとします。

If there are three equal partners in a business worth $3,000

上記の事例だと、シンプル社の1株の価値は1000ドルです。

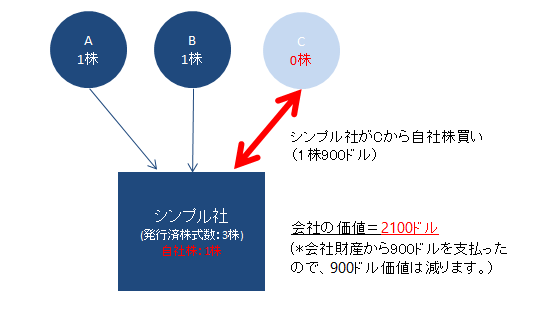

②シンプル社が、株主の1人であるCの株式を900ドルで買います。自社株買いです。

and one is bought out by the partnership for $900,

シンプル社は、Cに900ドルを支払ってCが持っているシンプル社1株を買います。

Cは、シンプル社から900ドルを受け取って、シンプル社株を手放します。

その結果、シンプル社は、900ドルを失い、自社株を手に入れます。

自社株は自社の価値を変動させません。

シンプル社の価値は2100ドルになります。

③残った株主AとBの2人は、瞬時に50ドルの利得を得られます。

each of the remaining partners realizes an immediate gain of $50.

Cがいなくなったので、シンプル社はAとBの2人の株主が支配しています。

会社価値は2100ドルなので、AとBはそれぞれ1050ドルの価値のあるシンプル社1株を持っていることになります。

自社株買い実施前は1株1000ドルでしたので、自社株買いによってAとBの株式価値は50ドル増えたことになります。

④逆にシンプル社がCから1100ドルで自社株買いをしたら、会社価値は1900ドルになり、それをAとBの二人で案分すると、1株950ドルに減ってしまい、AとBは50ドルの損を被ることになります。

If the exiting partner is paid $1,100, however, the continuing partners each suffer a loss of $50.

⑤この計算は、会社と株主にも同じくあてはまります。

The same math applies with corporations and their shareholders.

▼ バフェットの手紙の原文が読みたい方は、バークシャーのウェブサイトからどうぞ。この記事は2016年の手紙を引用しています。

Warren Buffett’s Letters to Berkshire Shareholders

(4) バフェットは最新の2019年バークシャー株主総会でも自社株買いについて説明している

7. MUNGER: “I PREDICT WE’LL GET A LITTLE MORE LIBERAL IN REPURCHASING SHARES”

CNBCの上記サイトでは、英語音声、英語キャプションが見れます。

日本語要約は以下のとおりです。

株主からの質問:

バークシャーは、2018年第3四半期に平均1株207ドルで10億ドル相当の自社株買いをしました。

しかし、株価が207ドルを下回る期間が2018年12月26日から2019年4月11日までありました。それでも、1120億ドルの巨大な束の上に座りながらあなたは非常に限られた量の株式しか買いませんでした。

バークシャーの株価が下がった時になぜもっと自社株買いをしなかったのか?というのが私の質問です。

バフェット:その質問について、1000億ドル又は2000億ドル持っているか、50億ドルでも、我々の自社株買いのアプローチに違いはありません。

私たちは、かつて簿価に結びつけた自社株買いの方針を持っていました。しかし、現在その方針は採用されていません。

自社株買いの前よりも自社株買い後の方が残存する株主にとって価値があると考える金額で自社株買いをするときだけ、自社株買いをします。

あなたがパートナーシップを運営していて、3人のパートナーがいるとします。パートナーシップのビジネスには300万ドルの価値があります。パートナーの1人が来てこう言います。「私が持つパートナーシップの株式を110万ドルで買い戻してほしい」。私たちは「ノー」と言います。そして、彼は「100万ドルでは?」と言います。多分私たちは「ノー」と言います。もし彼が「90万」と言った場合、私たちは応諾します。なぜなら、その時点で残りのビジネスは210万ドルの価値があることになります。2人のオーナーが残り、2人の有する持分価値は100万ドルから105万ドルに上昇します。

とても簡単な計算です。多くの会社は自社株買いのプログラムを持っており、こう言います。「私たちはたくさん買います」。これは、「私たちはXYZ株式を買いますので、たくさん費用がかかります」とか「私たちは会社を買います」、「私たちはそれが何であっても購入します」と言うようなものです。

株価が内在的価値の保守的な推定を下回っていると考えるときに我々は株を買います。内在的価値とは、一定の点ではありません。これは私の頭の中にある範囲であり、10パーセント程度の幅を持っています。チャーリーも同じような幅を頭の中でもっており、それもおそらく10%の幅のはずです。私たちのこれらは同じではありませんが、非常に近いです。チャーリーは私の計算より少し高いこともあれば低いこともあるでしょう。

しかし、私たちが自社株買いをするときは、株式を売らない株主が私たちが自社株買いをする前よりも多くの見返りを間違いなく得られるようにしたいと思っています。これは非常にシンプルです。

2018年の第1四半期に私たちが10億ドル超相当の株式を購入したことが知られます、それは私の望むことではありません。それが意味するのは、買ってもOKと感じるということですが、私たちは買うことによだれを垂らすのではないのです。

私たちが第1四半期にした自社株買いは、自社株買いをしなかった場合に比べて既存株主により多くの見返りをもたらしたと考えています。しかし、その差は大きなものだとは考えていません。

株価が25%や30%もその本来の価値から下がっていると考えたときに私たちが大量の自社株買いを実施する機会を目にすることがあるでしょう。私たちにはほかによい選択肢がありませんでした。

しかし、自社株買いが株主に見返りをもたらすと考えないのであれば、どの四半期であっても自社株買いに資金を使うつもりはありません。チャーリーはどうだい?

マンガー:私たちは、もう少し自由に自社株買いをすることになると予想しています。

(聴衆の笑い)

バフェット:平等な時間をあげたはずなんだけどな。

(聴衆の笑い)