ウォーレン・バフェットが、2023年4月11日に来日し、日経新聞と朝日新聞のインタビューに応じたと報じられています。

ウォーレン・バフェット氏、日本株に「追加投資を検討」 単独会見 – 日本経済新聞 (nikkei.com)

ウォーレン・バフェット氏、日本株の投資拡大意欲 朝日新聞単独会見 (msn.com)

バフェットは、日本の五大商社(伊藤忠、三菱商事、三井物産、住友商事、丸紅)に投資していることを数年前に発表し、その後も追加投資を続けてきました。

現在のところかなりの含み益をあげているはずです。

そのバフェットは、商社以外の日本企業への投資について次のようにインタビューで答えています。

考えている会社は常に数社ある

日本経済新聞2023年4月12日「バフェット氏インタビュー要旨 商社の協業提案 歓迎」

朝日新聞の記事でも次のように書かれています。

商社以外の日本企業への投資についても「今後10年、20年とうまく続いていくようなビジネスや人々を求めている」と語り、新たな候補を探っていることも明らかにした。「私の理解が及ぶような、全ての日本の大企業」を調べていると述べた。

バフェット氏「100年生き延びる企業に投資」 新たな候補も探る (msn.com)

ではここで本題。

バフェットが常に考えているという商社以外の日本企業、次にバフェットが投資する会社はどこなのでしょうか。

いくつか予想してみます。

1 バフェットが次に買う日本株の銘柄予想の結論

私が予想するバフェットのネクスト日本株銘柄は以下3つです。

信越化学工業

住友金属鉱山

東京エレクトロン

このなかで予想第1位とする本命予想銘柄は信越化学工業です。

2 バフェットの次に買う日本株の定量的スクリーニング

日本株といっても数が多いので、スクリーニングをかけて候補をふるいに落とします。

(1) スクリーニング基準

以下3つの条件を満たす企業を予想候補にします。

- 時価総額5,000億円以上

- ROE15%以上

- PER20倍以下

①時価総額5,000億円以上

バフェットは、近年(といっても10年以上)大型投資しか検討しないと公言しています。

バフェットの会社であるバークシャーは、資産規模があまりにも大きく、100億円や200億円の投資では小さすぎ、インパクトが小さいからです。

バフェットの考える基本的な投資額は1000億円単位であり、時価総額が小さい企業は対象になりません。

バフェットも朝日新聞に対するインタビューで以下のように述べています。

(投資候補となる日本企業は)全ての日本の大企業

バフェット氏「100年生き延びる企業に投資」 新たな候補も探る (msn.com)

「全ての日本の大企業」ではなく、「全ての日本の大企業」が候補であると明言しています。

別記事でM&A仲介会社3社の比較分析をしていますが、これらの会社は規模が小さく、バフェットの投資候補には入らなさそうです。

②ROE15%以上

バフェットは収益性の高い企業を好みます。

多くの日本企業はROEが低いという投資対象の問題点を20年以上前に指摘しています。

日本企業の多くはROEが非常に低い。ROEが低いビジネスのオーナーになって金持ちになることは極めて困難です。私たちはいつもビジネスの成果をROEの観点から見ています

The returns on equity in most areas of Japanese business, returns on equity are very low. And it’s extremely difficult to get rich by owning — by being the owner of a business that earns a low return on equity. You know, we always look at what a business does in terms of what it earns on capital.

Morning Session – 1998 Berkshire Hathaway Annual Meeting (cnbc.com)

バフェットが投資している五大商社は、2023年4月13日の終値ベースでYahoo!ファイナンスで表示されているROEが最低の三菱商事が15.01%で、最高の伊藤忠商事が21.83%です。

基準としてROE15%以上は、アメリカ企業に比べるとそんなに高いとは言えない数字ですが、スクリーニング基準ですのでやや甘めにします。

「ROE、聞いたことはある。。」という人は、以下の解説記事がおすすめです。

③PER20倍以下

バフェットは割高株をあまり買いません。

バフェットは「バリュー株投資もグロース株投資も区別はない。すべてはバリュー株投資であり、グロースというのはそのバリュー考慮の一要素だ」と年次総会で説明していたこともあるとおり、根っからのバリュー投資家です。

価格を非常に気にします。

来日時のインタビューでも以下のように語っています。

問題は価格だ。もし商社の株価が2倍だったら我々は投資しなかっただろう。

日本経済新聞2023年4月12日「バフェット氏インタビュー要旨 商社の協業提案 歓迎」

バフェットがPERを重視していると説明したことはないはずです。

しかし、バフェットが買う株のPERは基本的にあまり高くありません。

数年前にバークシャーがアマゾン株を買っていましたが、バフェットの判断ではなく、バークシャーの2人の投資責任者による判断である可能性もあります。

バークシャーはアップルの株をものすごくたくさん買って持っていますが、投資初期のPERは12倍程度であったとどこかで読んだことがあります。

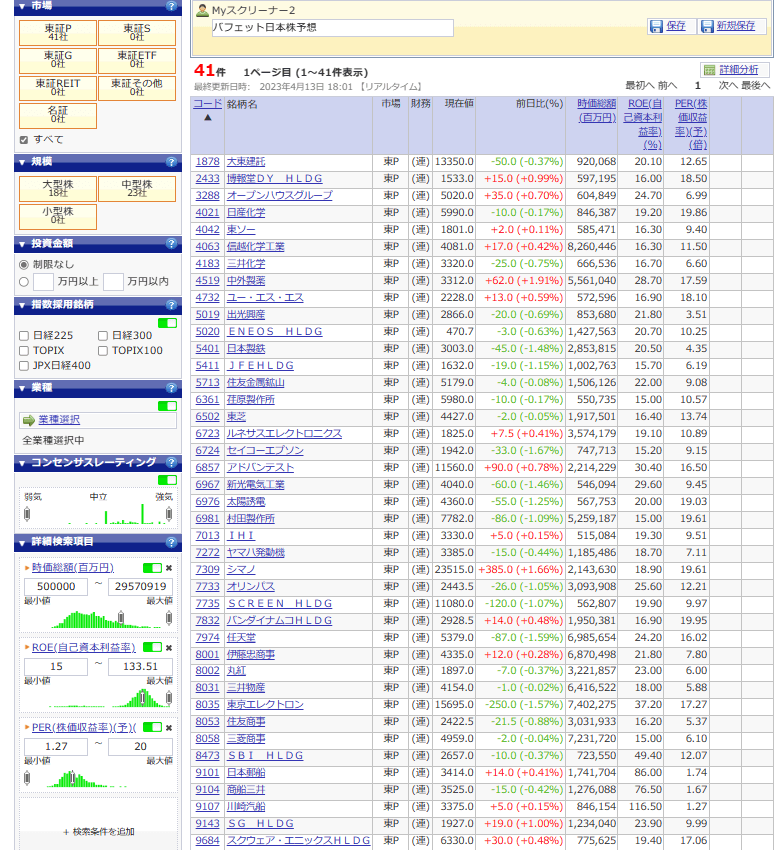

(2) スクリーニングの実施

楽天証券に口座を持っていると無料で使えるスクリーナーである「スーパースクリーナー」を使ってスクリーニングを実施しました。

44件の結果が簡単に出ました。楽天証券は素晴らしい証券口座です。

開設も無料、口座維持も無料。株の売買は1日100万円まで無料。無料尽くしで、私は楽天証券開設以来ほとんど手数料を払ったことがありません。

日経テレコンを使って日経新聞、日経産業新聞、日経MJ等の無料新聞も楽天証券口座開設者特典で何年も読んでいます。

そして、楽天証券はネット上のシステムがとても使いやすい。最高のネット証券です。投資家でまだ口座を開設していない人は情報収集のためにもぜひ持つべき。1投資家に1楽天口座。

▼公式サイト(無料口座開設)はこちら

楽天証券の口座を持てば、このブログを読んだ後の最新のデータでスクリーニングできますので、興味を持たれた方はぜひ楽天証券の口座を開設すべきです。

楽天証券の口座の宣伝を終えたところでスクリーニングの結果を見てみましょう。

(3) スクリーニングの結果残った候補企業

以下44社がスクリーニングの結果残った企業です。緩めの基準にしたので思ったより多い。

- 大東建託

- 博報堂DY HLDG

- オープンハウスグループ

- 日産化学

- 東ソー

- 信越化学工業

- 三井化学

- 中外製薬

- ユー・エス・エス

- 出光興産

- ENEOS HLDG

- 日本製鉄

- JFEHLDG

- 住友金属鉱山

- 荏原製作所

- 東芝

- ルネサスエレクトロニクス

- セイコーエプソン

- アドバンテスト

- 新光電気工業

- 太陽誘電

- 村田製作所

- IHI

- ヤマハ発動機

- シマノ

- オリンパス

- SCREEN HLDG

- バンダイナムコHLDG

- 任天堂

- 伊藤忠商事

- 丸紅

- 三井物産

- 東京エレクトロン

- 住友商事

- 三菱商事

- SBI HLDG

- 日本郵船

- 商船三井

- 川崎汽船

- SG HLDG

- スクウェア・エニックスHLDG

スクリーニングの結果残った企業をさらに選別しましょう。

3 2次審査:定性評価

スクリーニングの結果残った企業を次はバフェット流の定性評価でさらに選別してみます。

(1) 選別基準

- 理解できるビジネスをしている会社

- 今後も続くであろうと考えられるビジネスをしている会社

これらを2段階目の選別基準にします。

朝日新聞のインタビューでもバフェットはこう言っています。

商社以外の日本企業への投資についても「今後10年、20年とうまく続いていくようなビジネスや人々を求めている」と語り、新たな候補を探っていることも明らかにした。「私の理解が及ぶような、全ての日本の大企業」を調べていると述べた。

バフェット氏「100年生き延びる企業に投資」 新たな候補も探る (msn.com)

「理解しているビジネスを買う」というのは、バフェットの投資原則の中で重要度の極めて高い原則といえます。

また、長期投資家であるバフェットは、競争優位の強固なビジネス上の「堀」を持ち会社を高く評価します。

これらをふまえて第2次審査をしてみます。

(2) 2次審査結果

日本国内内需メインの会社は外しました。

海外売上が少ない企業は将来性がなく、バフェットにとってなじみのないビジネスと考えられます。

たとえば、以下のような会社です。

- 大東建託

- 博報堂DY HLDG

- オープンハウスグループ

- ユー・エス・エス

あえて日本の企業でなくても海外に良い会社がありそうな会社は除外しました。

たとえば、出光興産やENEOSです。バークシャーは、石油メジャーシェブロンの株をたくさん買っています。あえて日本の石油株は買わないのではと考えています。

設備投資が重い企業も除外。

昔と比べてこの点のバフェットの考え方は変わってきており、資本的支出の負担の重い重厚長大な企業も認めるようになってきています。

が、それでもあえて収益性の低い日本の設備投資負担の重い会社は買わないと予想しています。

たとえば、日本製鉄、JFEHLDG。また、日本郵船、商船三井、川崎汽船などの海運株。

東芝も入っていますが、信用できない経営陣をバフェットは嫌いますので、対象からは除外します。

バンダイナムコ、任天堂、スクウェア・エニックスといったゲーム会社もスクリーニングに残っていますが、バークシャーはあまりゲーム会社株を買っているという印象はなく、バフェットが理解できるビジネスという感じもしないため、削除しました。

ア 東京エレクトロン

半導体会社が複数含まれています。日本が誇る半導体株は収益性が高いですが、業績変動が大きいためPERは低く、スクリーニングで複数社残っています。

今年のデイリージャーナルの年次総会でバフェットの右腕のチャーリー・マンガーが半導体株はあまり好きではないと述べているように、長年バフェットは半導体株を買ってきませんでした。

ハイテク株であり「理解できないビジネス」の範疇に入っていたためと考えられます。

しかし、昨年になってバークシャーは台湾の半導体受託製造メーカーのTSMCの株を買いました。その後売却していますが、バフェットが「半導体もあり」と考えるようになった可能性もあります。

バフェットは、日経アジアへのインタビューでTSMCについて以下のとおり言及しており、TSMCを売却した理由を台湾企業という地理的・地政学要因で説明していることから、ビジネスについてはかなり理解していると考えているようです。

TSMCは、この領域(半導体ビジネス)で圧倒的に優れた会社です。経営陣もいい。しかし、ネブラスカ州オマハにあるのと台湾にあるのとでは違いがあるかというと、答えはイエスです。

Taiwan Semiconductor is the greatest business in the field by a huge margin. The management is good. But is there a difference between that being located in Omaha, Nebraska, and in Taiwan? Yes.

Transcript: Warren Buffett speaks with Nikkei Asia – Nikkei Asia

そうとすると、日本の半導体株で最大の規模を誇り、半導体製造の前過程の複数の工程で高いシェアの製造装置を誇る日本の最強半導体株である東京エレクトロンを候補に挙げたいと思います。

東京エレクトロンの収益性の高さは素晴らしいものがあり、先端半導体は東京エレクトロンがなくては作れないという競争優位性も高く評価されるべきです。

イ 信越化学

他には、日産化学、三井化学、信越化学工業という化学系の会社があります。

この中では、信越化学工業をイチオシとして第1位の候補株にしたいと思います。

信越化学工業はとてもいい会社です。

まず利益率が非常に高い。それも、塩ビというコモディティ的なあまり高値を付けられない製品を主力にしながらの高利益率であるのがすばらしいです。それを可能にしているのが販管費率売上の10%程度という驚異的な低さです。

ビジネスオペレーションが見事なレベルにあると言えます。

世界シェアの高い複数の製品群を誇っており、海外売上高比率も高く、将来に継続的に成長することも期待できます。

住宅などに使われる塩ビが主力、塩ビの子会社シンテックは米国にあって大きな利益を上げており、信越化学は投資家によく知られた優良企業であるといったことを考慮するとバフェットが信越化学のビジネスを十分に理解していてもおかしくありません。

信越化学工業は、ウェハーやマスクブランクス、フォトレジストといった半導体材料でも大きなシェアを持っていますが、これら半導体関連ビジネスについては前述したとおりバフェットが「理解できる」と考えているビジネスと想定します。

また、2023年1月に96歳でなくなった信越化学の金川千尋会長は、何十年にもわたって信越化学を率いて高収益率・高成長企業を作り上げた伝説的名経営者であり、長い物に巻かれるのを嫌い、徹底した合理化を好むその経営スタイルはバフェットが好むマネジメントスタイルだと思います。

バフェットは経営陣も重視します。

信越化学の収益性の高さを見れば、金川イズムは信越化学に定着しているといえます。

さらに言えば、信越化学の経営陣に高齢者が多いのは、92歳のバフェットには高評価ポイントかもしれません。

バフェットは、TSMCが台湾企業で中国との外交的問題を抱える国にあるという地理的要因を考慮していると日経アジアへのインタビューで示唆していました。

この点について、信越化学は、昔からカントリーリスクを非常に重視してきています。

危ない国ではビジネスはしない。

当社グループでは、投資を進める際にかねがね地政学的リスクを重視してきました。いわゆるカントリーリ

会長メッセージ (shinetsu.co.jp)

スクは、ひとたび発現すると一企業で対処できる範囲を超えるものとなることは、昨今の国際情勢を見ても

明らかです。このため、当社グループでは米国をはじめとしてカントリーリスクの小さい地域での事業投資を

進めています。米国に根をおろしたシンテックが世界最大の塩ビメーカーに成長するなど、実績を培ってい

ます。

信越化学の「アニュアルレポート 2021年度 第145期 (2022年3月期)」では、上記のとおり金川さんのカントリーリスクに対する考えが記載されています。

ウ 住友金属鉱山

スクリーニング結果のリストの中で前記2社とは別の理由で目を引いたのが住友金属鉱山です。

バークシャーはけっこう資源株に投資しています。

住友金属鉱山も資源株です。

資源株はあまり収益性が高くないことが多いのですが、住友金属鉱山は収益性が高い。

自分が理解できるビジネスで収益性が高い住友金属鉱山も候補になりそうです。

4 選外になった有力候補

日本のメガバンクもバフェットのネクスト日本株の候補かもしれないなと思っています。

銀行ビジネスはバフェットにとって理解しやすいビジネスであり、過去バンカメ等の多くの銀行株に投資してきています。

日本のメガバンクは非常に儲けていて、割安でもあります。

ただ、ROEが6%程度と低く、10%超のバンカメやJPモルガンと比べると収益性では見劣りします。

バフェットがこの点をどう考えるかは興味深いです。

5 おまけ:バフェットは昔から日本企業も投資対象として見ていた

バフェットは商社に投資するまでは日本株には投資してきませんでした(タンガロイは除く)。

しかし、バフェットは日本株を最初から除外していたわけではなく、常に投資先候補として見続けてきているようです。

2000年のバークシャーの年次総会において、1990年代後半に日本企業の株を買おうと検討していたこともあるようです。

個別株の投資をまだしていない人は、バフェット流のビジネスをよく見る投資をやって投資力だけでなくビジネス力も鍛えましょう。

投資をするためには証券口座は必須です。おすすめは楽天証券の口座です。

▼公式サイト(無料口座開設)はこちら