結論:オールカントリーをおすすめします。

「どっちがいいだろう」と迷っている人はオルカンの方が向いています。

「向いている」のであって、オルカンがS&P500インデックスファンドより儲かるというわけではありません。

投資信託の比較です。

オールカントリーがS&P500よりおすすめな理由

オルカンとS&P500のどちらのインデックスファンドを買うか迷っている人になぜオルカンがおすすめなのか。

迷っているからです。

迷っているということは、どちらがよいかわからない。

わからないならより分散された方。

より分散されているのはオールカントリー。

わからないからこそ分散投資

投資では分散投資が大切。

「全ての卵を一つのかごに盛ってはならない」と聞いたことがある人もいるでしょう。

黒田元日銀総裁も、記者会見で「投資の基本は一に分散、二に分散」と発言していたことがあります。

他方で分散投資は良くないという意見もあります。

分散投資よりも集中投資?

分散投資をありがたがるとは、気が違っているとしか思えない。

上記コメントは、ウォーレン・バフェットの長年のビジネスパートナーで右腕と知られたチャーリー・マンガーの言葉です(デビッド・クラーク『マンガーの投資術』(日経BP社、2017年)40ページ)。

マンガーは、投資で成功するには集中投資すべきと説きます。

「投資候補が10銘柄ある。一番良いA銘柄から一番良くないJ銘柄まで10等分して10銘柄全部に投資しよう」なんていう考えは普通の人はしないはずで、一番良いA銘柄だけを買うべきだということです。

最高の銘柄がわからない

問題は、どれが一番良い投資先かわからないことです。そして、どれに投資すべきでないことかもわからない。

このような状態で集中投資をするのは危ない。

次善の策としての分散投資

「どれに投資したらよいかわからない」。

それならば分散投資です。

分散投資は、適切な集中投資には絶対勝てません。

後だしじゃんけんと同じように結果論ですが、優良銘柄だけを厳選したファンドと、優良銘柄だけでなくダメ銘柄も組み込まれたファンドでは、優良銘柄厳選ファンドが必ず勝ちます。

問題は、そんな優良銘柄を選び出せないことです。

そんなわけで、「できないから」「わからないから」とりあえずあれこれ広く分散投資しようということになるわけです。

分散投資というのは最高の投資行動ではありません。

わからないからしかたなく分散投資するという消極的な次善的な投資行動です。

分散投資は、永遠のナンバー2、万年Bクラスとも言うべき投資法です。

分散投資で全然OK

そんな消極的な分散投資で良いのか?

全然かまいません。

というよりも「私なら優良銘柄を選び出せる」と考える根拠なき自信過剰の方が危ない。

「必ず勝てる最強銘柄」は空想上の存在にすぎません。最高の投資法は理論上は存在しますが、現実にはナンバーワンは存在しないに等しい。わからないから。ナンバーワンは後になってからわかる。

ウォーレン・バフェットは、投資家にインデックスファンドを積立投資することを勧めています。分散投資ができるからです。

バフェットが分散投資を勧めるのは、勝ち銘柄を厳選するのは極めて難しいからです。

わかるなら集中投資。

わからないなら分散投資。

「オールカントリーとS&P500、どっちの方がよいだろう」と考えているということは、わかっていないということです。

わからないなら分散投資。

オールカントリーかS&P500のうち、分散投資ができる方が向いています。

オールカントリーの方がS&P500よりも分散投資ができる

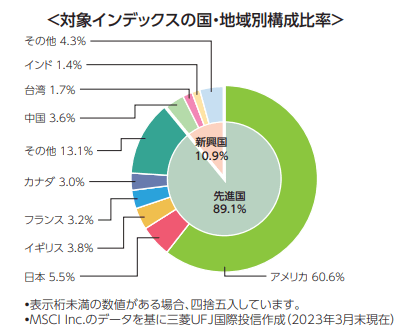

eMAXIS Slim 全世界株式(オール・カントリー)等のオルカン投信が対象インデックスとするMSCI オール・カントリー・ワールド・インデックス(配当込み、円換算ベース)の国ごとの投資比率は上記のとおりです。

アメリカ100%のS&P500よりもオルカンの方が分散されています。

米国第一主義で、「アメリカこそが繁栄を続ける!」とわかるなら、オルカンを選ぶ理由はありません。オルカンとS&P500のうち、S&P500を選べばOK。

わかるなら集中投資。

アメリカだけでいいのかな、、と自信がないならオールカントリーでしょう。

オールカントリーはS&P500をカバーしているが、S&P500は足りない部分がある

オールカントリ―を買ったとしても約60%はアメリカです。

オールカントリーは、S&P500の内容を含んでいるといえます。

そして、オールカントリーは、アメリカ以外の先進国を約30%含み、新興国を約10%含んでいます。

オールカントリーは、S&P500のインデックスファンドにはないものを持っています。

他方で、S&P500はアメリカだけです。

S&P500のインデックスファンドは、アメリカ以外の先進国も新興国も当然ないのです。

オールカントリーとS&P500の両方買うのでも良い

オールカントリーとS&P500、どちらかに決めきれない!両方買うのはどうか?と思う人もたくさんいます。

両方買うので全然かまいません。

1本だけにした方がよい?

中には「2つも買うのは無意味。1本に絞るべき」という意見もあるようです。

しかし、別に1本にしたからといって大して何かよくなることもなければ弊害もないはずです。

2本になったからといって大して管理の手間は増えないはずです。

2本にしても状況は大して変わらない

オルカンとS&P500のインデックスファンドの両方を買うとどうなるか?

オルカンとS&P500の中間的な特性になるだけです。

オルカンと言いつつ、オルカンの中身は90%が先進国です。S&P500はアメリカ、先進国です。

2つをあわせると、新興国割合が減り、より先進国インデックスファンドの色合いが濃くなります。

それだけです。

伝説の投資家の1人であるデビッド・スウェンセンも先進国間の投資成績にほぼ差はないといっており、オルカンとS&P500を混ぜたところで大して何も変わりません。

同じシリーズのレトルトカレーの辛口と中辛を混ぜ合わせるくらいな感じです。

先進国の株式市場の期待リターンはほぼ同じだ。経済インフラや景気を動かす要因が類似し、労働力、物品、サービスが国境を越えて自由に行き来するため、先進国の株式市場に投資した場合の期待リターンは長期的には同じようなものになる。投資家の個々の国に対する好みは最近の市場パフォーマンスによって異なるが、長期的には北アメリカ、ヨーロッパ、アジアの先進国市場からは同等のリターンを期待する。

非アメリカの株式市場のパフォーマンスをトラッキングする MSCI EAFE指数が組成された1970年からの34年間を見てみると、EAFE諸国の年間リターンは10%で、S&P500指数の年間リターンは11.3%である。アメリカ株と国際株のパフォーマンスはほぼ同じだが、アメリカ株のパフォーマンスが国際株のパフォーマンスをわずかながら上回っている。こうした市場パフォーマンスの比較はデータ集計の開始日と終了日に大きく依存するため、国内株と国際株の期待リターンはほぼ同じであると仮定して差し障りはないだろう。

デビッド・F・スウェンセン『イェール大学流資産形成術』(パンローリング、2021年1月)87ページ

オールカントリーとS&P500の利回り・リターン比較はどうか

オールカントリーとS&P500のインデックスファンドの過去の利回りを比較したり、将来のシミュレーションをしたりする人もいます。

そんな比較は不要です。

ウェブ上で両者のリターンがどうとか比較説明をする記事が散見されますが、そんなの読んでも混迷が深まるばかりで決断の役に立つとは思えません。

過去の成績は将来の理由にならない

過去の成績の違いが将来もそのまま続くとは限りません。

過去を調べても将来はわからないのです。

オールカントリーもS&P500もあまり差はない

非アメリカの株式市場のパフォーマンスをトラッキングする MSCI EAFE指数が組成された1970年からの34年間を見てみると、EAFE諸国の年間リターンは10%で、S&P500指数の年間リターンは11.3%である。アメリカ株と国際株のパフォーマンスはほぼ同じだが、アメリカ株のパフォーマンスが国際株のパフォーマンスをわずかながら上回っている。

デビッド・F・スウェンセン『イェール大学流資産形成術』(パンローリング、2021年1月)87ページ

上記記述を見て、「アメリカ株の方がパフォーマンスがいい!やはりアメリカは強い!」と思う人もいるでしょう。

しかし、それは確証バイアスが働いているにすぎません。人は自分の思い込みを補強する都合のよい部分だけを抜き取って、それ以外の部分は捨象してしまうのです。

スウェンセンは、このアメリカ株の方が成績がよかった理由を以下のとおり説明しています。

こうした市場パフォーマンスの比較はデータ集計の開始日と終了日に大きく依存するため、国内株と国際株の期待リターンはほぼ同じであると仮定して差し障りはないだろう。

同上

将来のことはわからないから分散投資する

オールカントリーとS&P500のどちらが良いパフォーマンスを発揮してくれるか、将来のことはわかりません。

再度重要なことをもう一度。

わからないからこそ分散投資です。

わからないことを認めるのが大事です。

どちらが優れたインデックスかを極めようとするのは無理というものです。

楽天オルカンがおすすめ

オールカントリーを買う場合、どのインデックスファンドにするか迷います。

複数のファンドがあるからです。

一番のお勧めは、楽天オルカンこと「楽天・オールカントリー株式インデックス・ファンド」です。

▼楽天オルカンを購入できる唯一の証券会社である楽天証券公式サイト(無料講座開設)はこちら

楽天オルカンが一番コストが安い

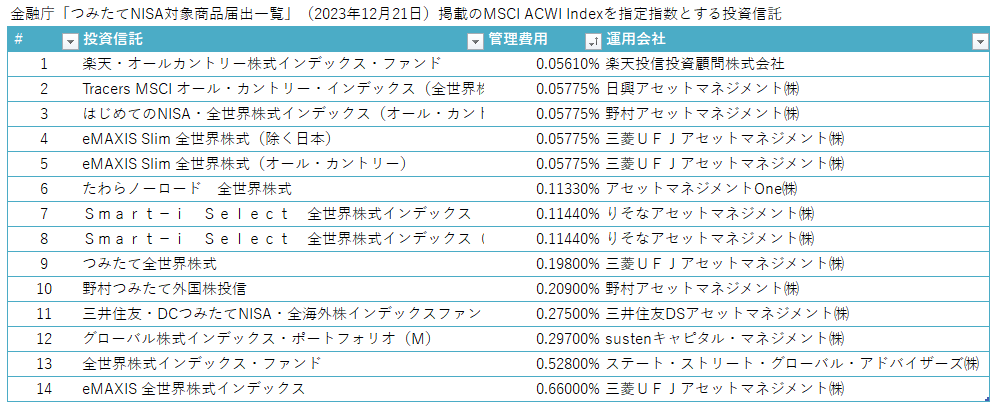

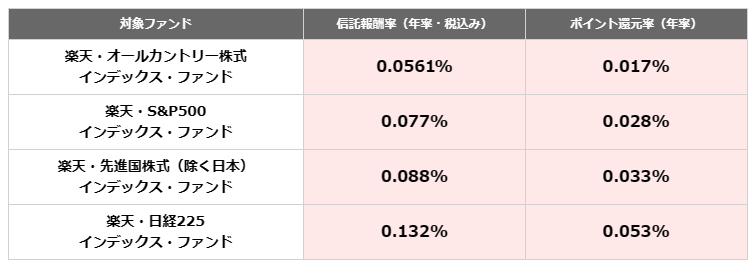

MSCI ACWI Indexを指定指数とする投資信託はたくさんあります。

オルカンとして有名なのはeMAXIS Slim全世界株式です。これこそがオルカン。

しかし、大した差はないですが、楽天オルカンの方が管理費用(信託報酬)が安い。

対象インデックスは、楽天オルカンもeMAXIS Slimも同じMSCI ACWI Indexです。

そしたら差は大してありません。将来のリターンの差とかインデックスからの乖離とかは予測不能ですし、気にする必要はありません。

コスト差だけ気にすべき。楽天オルカンもeMAXIS Slimもほとんど差はないので気にする必要はないですが、何か理由を付けるとしたらこのコスト差を理由にするしかない。

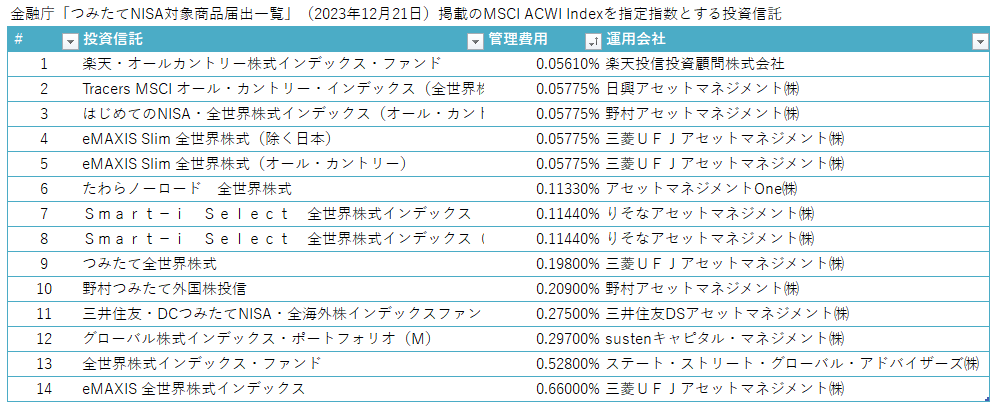

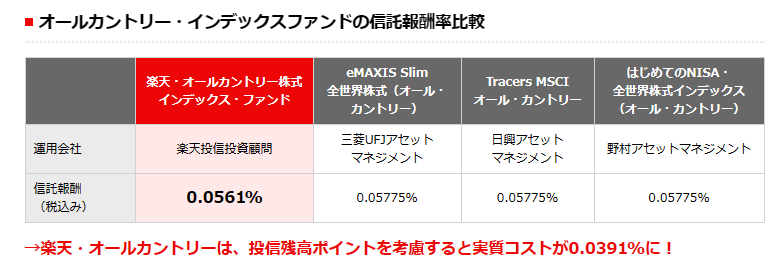

楽天オルカンは投信残高ポイントが付く

楽天オルカンは、持っているだけでポイントがもらえる投信残高ポイントプログラムの対象です。

楽天証券は、インデックス・ファンドを厳選して信託報酬を下げる&残高ポイントを付けるという勝負に出てきました。

ネット証券の雄たらんとする楽天証券の大盤振る舞いであり、乗った方がお得です。

以下の比較説明を見てもわかるとおり、楽天は他オルカン投信よりも楽天投信がコスト優位であることを宣伝しています。

楽天証券が一番使いやすい

SBI証券、岡三証券、マネックス証券、SBIネオトレード証券(旧ライブスター証券)、丸三証券、松井証券、大和証券。

私は、数々の証券会社の口座を開設してきました。

どれも使いにくいです。

しかし、楽天証券は使いやすい。一番使いやすい。

お世辞ではなく本当にそう思います。

どの証券会社の会員サイトも迷路か!というくらいわかりにくくて使いにくいのです。

楽天証券の使いやすさは投資初心者にもおすすめ。

楽天オルカンが買えて使いやすいユーザーインターフェースの楽天証券はインデックスファンドの積立投資には最適な証券会社です。

▼公式サイト(無料講座開設)はこちら